Korelácia medzi aktívami – aký význam má diverzifikácia?

Každý z nás túži po tom, aby dokázal identifikovať podhodnotené akcie a zarobiť na ich korekcii. Čo však máme robiť, keď sa nechceme spoliehať na svoju schopnosť predpovedať cenu?

Ak sa pozrieme na akciový trh, čo sa týka volatility a očakávaného výnosu sa firmy veľmi líšia. Moderná Portfolio Theory nám hovorí o tom, že by sme nemali vyberať jednotlivé akcie, ale nájsť kombináciu, ktorá nám umožní zbaviť sa rizika špecifického pre spoločnosť a niesť iba systematické riziko- druh rizika ktorého sa nemôžeme diverzifikáciou zbaviť.

Ak by sme si vybrali len jednu akciu, za určitý očakávaný výnos nesieme riziko, ktoré predstavuje volatilita akcie. Čo sa však stane, keď sa zamyslíme na kombinácií aktív s rôznymi parametrami?

Pokiaľ investujeme do portfólia akcií, korelácie medzi jednotlivými akciami (do akej miery akcie rastú/klesajú spoločne) majú pri diverzifikovanom portfóliu neporovnateľne väčší význam, ako miera volatility jednotlivých akcií. Ak si do portfólia vyberieme akcie, medzi ktorými je nízka korelácia, oproti prípadu držania jedinej akcie, naše riziko sa mení z rizika definovaného volatilitou jednej akcie na celkové riziko portfólia. Nízka korelácia medzi pohybmi cien akcií má za výsledok utlmenie náhlych cenových výkyvov – pokles akcie spojený so špecifickým rizikom nespôsobí výrazný pokles celého portfólia a fluktuácie cien majú pri veľkom počte akcií len malý efekt.

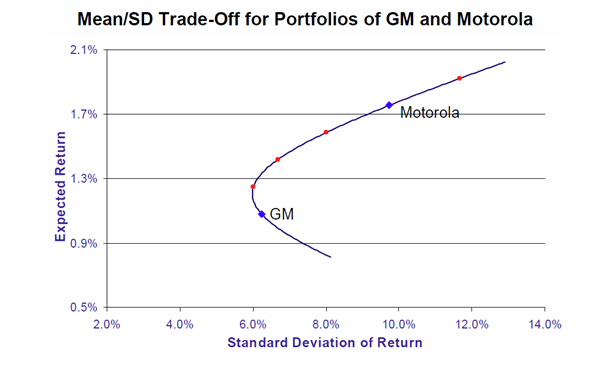

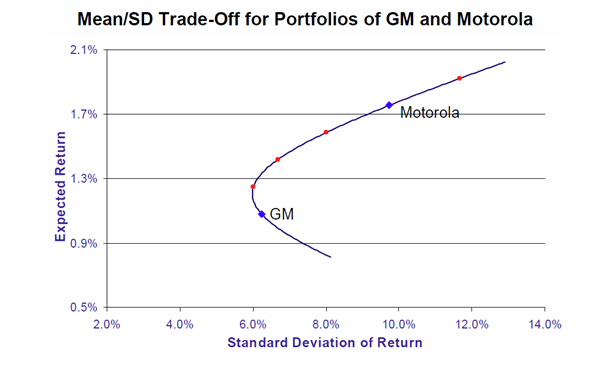

Zoberme si príklad jednoduchého portfólia zloženého z dvoch akcií- General Motors(GM) a Motorola(Mot). General Motors má očakávaný výnos(E) 1,08%, so štandardnou odchýlkou(stdev) 6,23% a Motorola má očakávaný výnos 1,75%, štandardnú odchýlku 9,73%. Korelácia medzi akciami je nízka, 0,37.

Tabuľka znázorňuje rôzne kombinácie podielu akcií v portfóliu. Spravidla platí, že ak máme možnosť vybrať si z dvoch akcií, za podmienky že nám jedna z nich ponúka vyšší očakávaný výnos a druhá predstavuje menšie riziko (nižšiu volatilitu), už portfólio týchto dvoch akcií dokáže čiastočne odstrániť špecifické riziko. Napriek tomu, že očakávaný výnos portfólia je priemerom výnosov našich dvoch akcií, môžete si všimnúť, že rizikovosť portfólia je nižšia, ako priemerná volatilita akcií ( v tomto prípade 6,68% oproti priemernej volatilite 6,98%). Pozrime sa na graf, kt. znázorňuje výnos portfólia dosiahnutý rôznymi kombináciami akcií:

Niektorí z nás by si vybrali GM kvôli ich nižšej rizikovosti, iní by uprednostnili Motorolu vďaka jej vyššiemu očakávanému výnosu. Z grafu sa však dozvedáme, že existuje možnosť, ktorú by mal každý striktne preferovať- portfólio, kt. obsahuje 25% akcií General Motors a 75% akcií Motoroly. Kombináciou 2 akcií sme dosiahli portfólio, ktoré má nielen menšie riziko, ako ktorákoľvek samostatne držaná akcia, ale taktiež ponúka aj značne vyšší výnos, ako GM.

Práve vďaka nízkej korelácii medzi akciami dokážeme skombinovať akcie tak, že celkové riziko znížime, častokrát má portfólio, tak ako v tomto prípade oba parametre lepšie, ako niektorá z akcií. Ak vás tento prístup zaujal, historickú koreláciu medzi akýmikoľvek akciami, ktoré rozoznáva Yahoo Finance si môžete vypočítať na tejto stránke:

http://www.buyupside.com/calculators/stockcorrelationinput.php